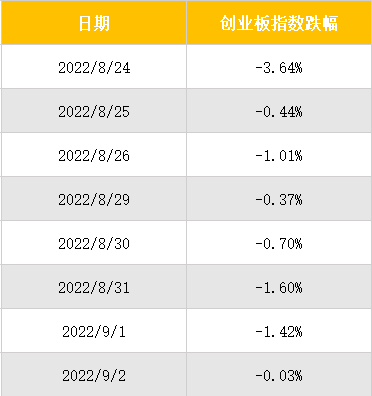

上周五创业板指数收盘下跌0.03%,遭遇八连跌!

指创业板过去八天的表现。

从历史数据,业绩,权重板块等来看,创业板意味着有基础或者投资机会

从过去十年来看,创业板指数还是a股最亮的指数。

十年来,创业板指数涨幅达258.59%,远超全市场的万得全A,上证指数,蓝筹沪深300,也强于代表小市场成长性的国证2000。

主要a股指数在过去十年的表现

20120902—20220902

过去十年主要a股指数图表

20120902—20220902

据国泰君安统计,创业板股票表现亮眼十年来,89%的股票取得正收益,涨幅超过5倍的股票占51%

过去10年,创业板指的是51%涨幅超过5倍的股票。

不懂创业板,就算股神也是枉然。

创业板于2010年6月发布,以创业板上市的所有股票为样本空间,选取了总市值较大,交易活跃,行业代表性较强的100只股票。

以新兴产业和高科技企业为主的创业板是a股成长风格的代表指数。

创业板为什么优秀。

天风证券刷新创业板指数历史表现,给出了答案。

成长是创业板跨越经济周期的锚。

创业板上市以来的行情大致可以分为四个阶段:

2010—2012

创业板估值向下,盈利较高,绝对收益为负,但整体表现优于a股。

现阶段驱动创业板指数的行业主要是医药,电子,计算机。

2013—2015

创业板指数估值上行,盈利持续改善,实现戴维斯双击创业板指数迎来大牛市

现阶段驱动创业板指数的行业主要是计算机,传媒和通信。

2016—2019

创业板估值和盈利双双走低,进入熊市。

这也可以算是创业板所指的最黑暗的时刻。

2020年至今

创业板指数表现好转,估值下降,迎来新一轮行情,优于a股整体表现。

现阶段驱动创业板指数的行业主要是新能源,半导体,医药。

指的是创业板的走势和估值利润的拆分。

股价变动=利润变动×估值变动创业板指数的走势也受到盈利和估值两方面的影响

2011年以来,宏观经济周期通过流动性波动作用于权益市场的风险偏好,导致创业板指数估值大幅波动。

可是,新兴产业的成长逻辑通常独立于经济周期支持创业板意味着利润贡献总体稳定为正,2013年,2018年,2019年只有负贡献

因此,在宏观周期良好,流动性充裕的阶段,创业板指的是通常受益于风险偏好上升而导致估值上升或估值利润翻倍增长的戴维斯双击行情。

在宏观周期下行,流动性环境一般的阶段,创业板也可能通过新兴产业的成长来抵消或部分抵消估值的拖累,从而实现相对收益。

创业板基本面突出。

创业板业绩增长强劲,背后的支撑是盈利能力不断增强。

从2011年到2021年底,创业板的涨幅大部分时间都好于大盘和主流的宽基指数。

近10年创业板指数增长率中位数为18.22%,对应的净资产收益率增长率中位数为0.21%。

相比之下,沪深300的两个指数分别为6.72%和—0.14%,

中证500为2.18%和0.1%,

中证1000为0.38%和1.21%。

这反映了创业板指数出色的盈利能力和成长性。

此外,根据wind分析师的一致预期,2021—2023年创业板预期净利润复合增长率将达到43.5%,明显优于上证综指,沪深300,中证500等主流宽基指数。

根据最新发布的2022年半年报数据,创业板指营业收入6613亿元,同比增长34%,其中超八成样本公司收入增长,9家公司收入翻番。

企业利润方面,创业板指上半年共实现净利润700亿元,其中超九成公司实现盈利,超六成公司利润正增长,14家公司利润翻番。

始终关注高增长行业

意味着创业板行业分布几经变动,始终集中在高增长行业,这是指数长期高增长的保障。

尤其是2013年以来,创业板指的是权重行业集中在当时景气度最强的新兴行业方向,如2013—2015年移动互联网红利时代的TMT,2021年的医药,电力,电子。

产业集中度高

从行业分布来看,创业板意味着行业集中度高于主流的宽基指数,更偏向于成长风格。

到今年7月底,创业板指数十大行业总权重接近79%,涵盖电池,光伏,医疗,半导体等多个典型成长行业其中电池是最重要的行业,占比近30%

相比之下,沪深300,中证500,中证1000的权重分布更加分散,前十大权重不超过50%,单个行业权重不超过11%。

从行业分布来看,沪深300更集中于消费和金融,中证500和中证1000在成长性和周期上比创业板更均衡。

创业板指与主流宽基10大权重行业的对比。

新能源和医药两大优质赛道支撑,

未来可期

目前创业板指数行业集中在新能源和医药。

新能源是目前a股高景气的行业。

伴随着新能源汽车在全球的普及率越来越高,对动力电池的需求也将不断增加。

另一方面,清洁能源发电是大势所趋,光伏,风电,储能将持续繁荣。

医药板块近期表现不佳,如板块估值,机构持仓,市场情绪等,都跌出了谷底情绪的过度悲观表达和极端市况的出现,也可能酝酿中长期机会

综上所述,以创业板指数为代表的成长风格,宏观因素可能只影响短期估值,其市场表现更多取决于利润贡献。

下半年海外加息节奏,国内增量政策落实,疫情反复,地缘政治摩擦等仍存在较强的不确定性。

但当前主流成长板块的逻辑相对独立于宏观面,下半年市场风格可能仍偏向成长。

目前,创业板遇到了一些挫折,但从中长期来看,有很多投资机会。

如果个股难以把握,可以考虑布局指数基金。